Leasing verschiedenster Vermögenswerte, sowohl für Privatpersonen als auch für Unternehmen, wird aufgrund der vielen Vorteile immer beliebter. Durch den zunehmenden Wettbewerb und die steigenden Kosten für administrative Prozesse und Compliance wird jedoch auch der Druck für mehr Prozesseffizienz und eine verbesserte Customer Experience bedeutender. Deshalb versuchen Leasingfirmen auserlesene Prozesse zu automatisieren, wodurch Sie Ihre Attraktivität und Wettbewerbsfähigkeit steigern und vom Wachstum profitieren wollen. Einige solcher geeigneten Prozesse finden wir im Dokumentenmanagement.

Aktuelle Prozessausgestaltung

Dokumenten- und formularbasierte Arbeitsprozesse bilden eine der essenziellen Grundlagen im Finanzierungsgeschäft. Bereits eine einzige Kundenanfrage kann mit der Einsendung von dutzenden verschiedener Dokumenten wie zum Beispiel einer Wohnsitzbestätigung, Lohnabrechnung oder eines Bankauszuges verbunden sein und darüber hinaus die Generierung weiterer zur Folge haben. Implizierte Arbeitsschritte wie die Belegerfassung, die potenzielle physische Distribution in den internen Abteilungen und möglicherweise sogar erneute Erfassung oder anderweitige Bearbeitung dieser Dokumente, nehmen viel Zeit und Human Ressourcen in Anspruch. Bedenken wir nun die Kostenbasis für diese Tätigkeiten, wird schnell klar, dass ein doch nicht auch unwesentlicher Bestandteil der Finanzierungskosten von Leasings für diese administrativen Zwecke einkalkuliert wird.

Ein anderer sehr wichtiger Aspekt, besonders wenns um das Thema Customer Experience geht, ist die Prozessdurchlaufzeit. Sprich, wie lange es dauert, bis nach der Antragseinreichung dann letztlich über die Finanzierungsanfrage entschieden und dem Kunden der Befund mitgeteilt werden kann. Da in den allermeisten Leasingunternehmen heute Prozesse noch so strukturiert und organisiert sind, dass es etliche Schnittstellen gibt, sind diese Durchlaufzeiten dementsprechend hoch. Das heisst, hier besteht ein grosses Potenzial zur strukturellen Optimierung sowie Entwicklung einer Customer Experience, die bei den Kunden einen Wow-Effekt auslösen kann.

Dazu ein kleiner Exkurs: Schauen Sie sich einmal das digitale Onboarding von Neobanken und mittlerweile auch diverser etablierteren Finanzhäusern an. Diese haben den Grossteil der darin involvierten Prozesse komplett automatisiert und ermöglichen Ihnen so, innert nur wenigen Minuten ein voll funktionales Konto zu eröffnen und weitere Produktofferings zu erkunden beziehungsweise wahrzunehmen. Als ich selbst eine solche neue Kundenbeziehung eröffnete, war dies für mich eine äusserst erfrischende Eigenerfahrung. Eine, die per se nicht mit meinem bis anhin gefestigten Bild von Banken übereinstimmte und mich daher positiv überraschte. In diesem Zusammenhang hab ich dann auch mit diverser meiner Bekannten darüber gesprochen, was bei einigen dazu führte, das sie sich ebenso ein Konto aufsetzten. Sie sehen, die das Potenzial zur Mund Zu Mund-Propaganda kann das sehr spannend sein. Ist der Status Quo verhältnismässig schlechter gestellt, können Sie zudem deren Effekt leveragen.

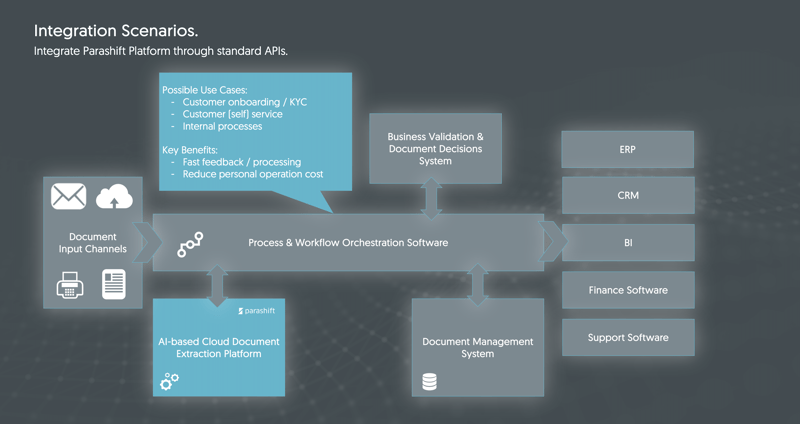

Obwohl die Prozesse in der Leasing-Branche nicht genau die selben sind, finde ich, dass eine Orientierung an dieser Customer Experience doch auch hilfreich sein kann, wenns darum geht, die Art und Weise wie Leasing Services abgewickelt und distribuiert werden, neu zu denken. Neben fundamentaler Change Arbeit bedingt eine solche Reorganisation der Strukturen und Prozesse also auch die Implementierung neuer leistungsstarker Informationstechnologien, die robuste Automation erlauben und in der Orchestrierung und Ausführung der neuen Prozesse unterstützend sind.

Use Cases für die intelligente Dokumentenverarbeitung

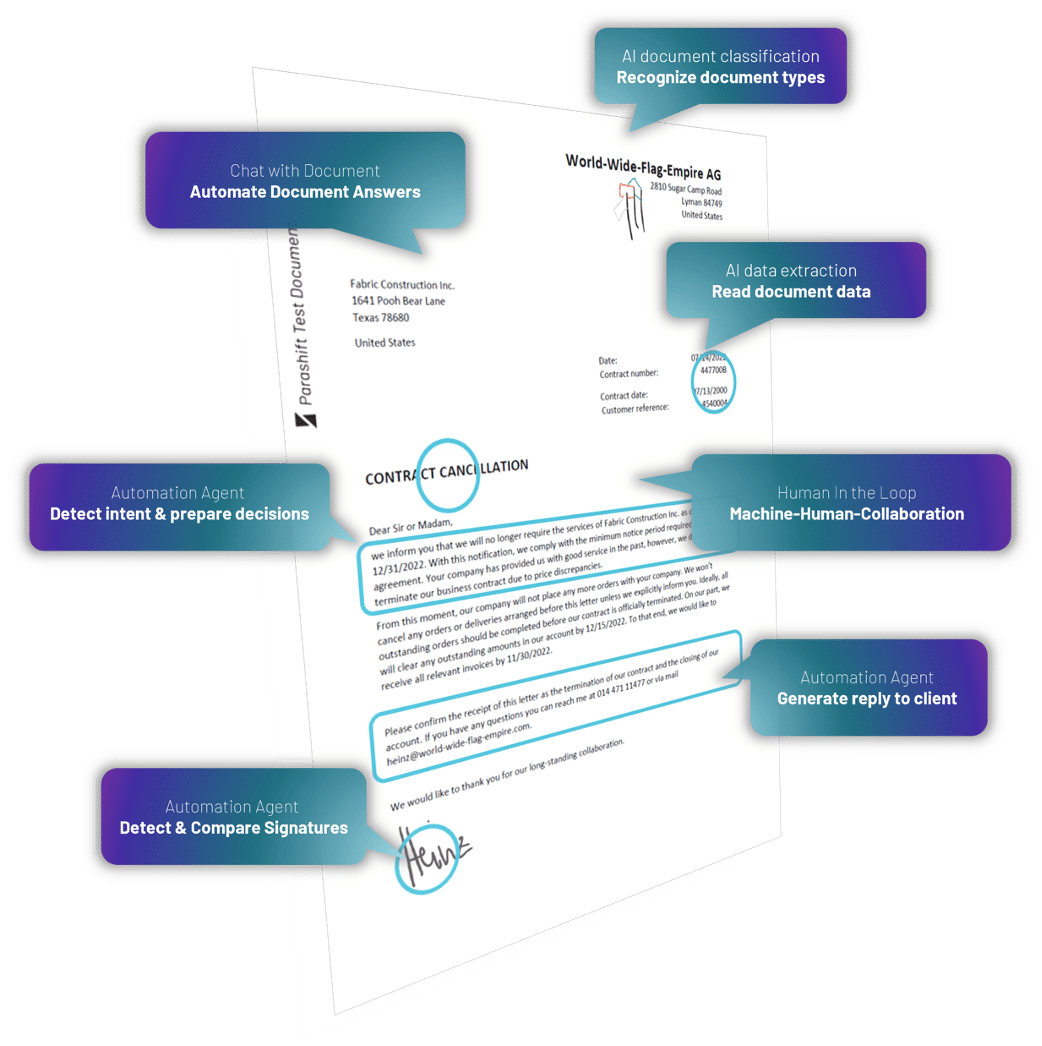

Eine der Teilkomponenten einer solchen Systemlandschaft ist Software für die Dokumentenverarbeitung. Durch die Integration einer solchen Software können die Klassifikation und Datenextraktion Ihrer Dokumente automatisiert werden, wodurch Sie Zeit und Kosteneinsparungen realisieren. Nun ist es so, dass Software mit dieser Funktionalität per se nicht neu ist. Doch die Architektur der verfügbaren Lösungen ist stark unterschiedlich und so auch deren Leistungsstärke und Resilienz zur Verarbeitung von unstrukturierten Dokumenten. Für nähere Erläuterungen der relevanten Unterschiede zwischen traditionellen Extraktionslösungen und neuen Machine Learning-basierten Ansätzen, lesen Sie am besten diesen spezifischen Blogartikel hier.

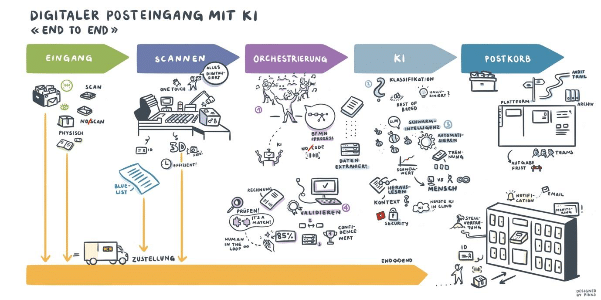

Wieso ist nun eine solche Automatisierungssoftware für Dokumente generell gesehen so wichtig? Die Antwort dazu ist simpel: Mit automatischer Dokumentenverarbeitung können Sie wesentlich mehr standardisierte Arbeitsschritte und Prozesse voll automatisieren. Denn Sie haben ja heute bereits umfassende Automationsmöglichkeiten. Sobald aber Dokumente ins Spiel kommen, gibts immer wieder Spezialfälle, die das zusätzliche Bearbeiten von Angestellten voraussetzen und so unnötig Automation unterbinden, Durchlaufzeiten erhöhen und zusätzliche Kosten generieren. Zudem entgeht Ihnen die Chance zur Realisation eines „Round the Clock“-Online-Services, also eines 24/7-Serivces, womit Sie die Kundenfreundlichkeit steigern könnten.

Implementieren Sie eine moderne Extraktionslösung, können Sie das ändern. Drei konkrete Dimensionen für Use Cases stechen dabei besonders hervor:

Kunden Onboarding & KYC

Bauen Sie die Funktionalitäten intelligenter Dokumentenverarbeitung in Ihre Standardprozesse oder sogar eine Digital-first Customer Experience ein, haben Sie die Möglichkeit, Durchlaufzeiten wesentlich zu verkürzen und je nach Fall dem Kunden eventuell sogar unmittelbar Feedback geben zu können. Stellen Sie sich dazu vor, ein Kunde sendet seine Bewerbungsunterlagen für ein Leasing online ein, was den Folgeprozess auslöst. Die integrierte Extraktionstechnologie verarbeitet dabei innert Kürze die eingereichten Unterlagen und speist die ausgelesenen Daten in strukturierter Form in Ihre anderen IT Systeme ein, wo diese auf Basis von vordefinierten Regeln und Modellen evaluiert werden. Sind die Identifikationsunterlagen komplett und zulässig? Wurden alle relevanten Dokumente eingesendet? Bestehen bereits andere Inanspruchnahmen der bewerbenden Person? Etc. Prüfungen wie diese und auch die finanzmathematische Evaluation beziehungsweise Entscheidungsfindung (d.h. Annahme, Ablehnung oder eine Eskalierung und Weiterleitung zu einem Credit Risk Officer) können so mehrheitlich automatisiert abgebildet werden.

Kunden (Self-) Service

Ebenso im Kundenservice für bereist laufende Kundenbeziehungen kann durch diese Art von Technologie ein Mehrwert generiert werden. Denn so können Kunden jederzeit und schnell online Vertragsmutationen, Zahlungspausen, vorzeitige Rückzahlungsanträge und andere Transaktionen ohne oder mit limitiertem manuellen Arbeitsaufwand seitens der Leasingfirma Compliance gerecht abwickeln.

Interne Prozesse

Nicht zu vergessen sind natürlich alle anderen internen Prozesse des Tagesgeschäftes, welche ebenfalls Dokumente zu Grunde liegend haben und durch deren Automation oder Teilautomation effizienter gestaltet werden können. Ganz klassische Beispiele sind hierfür Bestell- und Lieferprozesse, Eingangsrechnungsverarbeitung, diverse Vertragsmanagementprozesse und weitere administrative Arbeitsprozesse.

Durch diese teil- oder voll automatisierten effizienteren und fliessenderen Prozesse können also Finanzinstitutionen Ihre Kostenstrukturen in den Griff kriegen, Produktpreise senken sowie Ihre Produktivität, Marktattraktivität und Kundenzufriedenheit steigern.