Viele der heutigen „Know your Customer“-Prozessgestaltungen (KYC) bei Banken und Co. sind durch die manuelle Bearbeitung ineffizient, kostenintensiv und damit nicht nur ein Dorn im Auge der Banken selbst, sondern auch für die Kunden und deren gesamten Customer Experience im Rahmen des Onboardings. Höchste Zeit für Banken also, Investitionen im Bereich Automatisierung zugunsten einer Transformation des KYC-Prozesses zu tätigen.

Hohe Erwartungen der Kunden und ständige regulatorische Gesetzesänderungen, wie die strengen Verbindlichkeiten zur Befolgung der Anti-Geldwäsche Richtlinien (Anti-Money Laundering Directive 6) setzen Banken vermehrt unter Zugzwang. KYC-Verletzungen sind ein absolutes No-Go und enden nicht nur in einer Imageschädigung, sondern ziehen auch happige Bussen nach sich.

Dem versuchen Banken mit zeit- und ressourcenintensiven Massnahmen entgegenzuwirken, oder anders ausgedrückt, mit mehr Mitarbeitern, die sich der KYC-Prozesse rund um Kunden Onboarding, aber auch um bestehende Kundenprüfungen, im Hintergrund manuell annehmen. Neukunden (Privatpersonen) können normalerweise direkt per Handy Applikation das Anmeldeformular mit ihren persönlichen Daten ausfüllen, dazu kommt ein Scan via Handykamera ihrer ID zur Verifikation der eingegebenen Daten. Wenn sich dann aber tatsächlich ein Mitarbeiterteam mit verschiedenen Schnittstellen manuell um die Korrektheit der Daten und um weitere Prüfungen kümmern muss, kann sich das gesamte Onboarding mehrere Stunden oder sogar mehrere Tage verzögern. Der heutzutage so essenzielle „Now“-Effekt ist demnach direkt wieder weg. Nicht das, was einer ausgezeichneten Customer Experience entspricht. Des Weiteren sind die Unterschiede und Anforderungen beim Onboarding von Geschäftskunden noch deutlich komplexer, dazu später mehr.

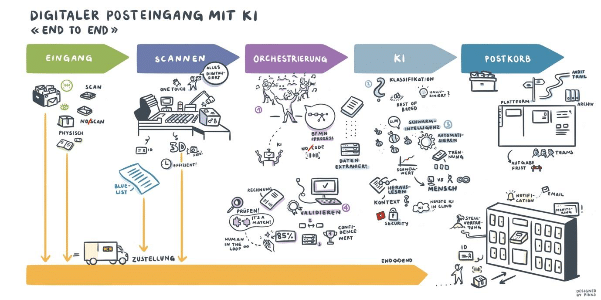

Das Potenzial einer robusten Automatisierung ist hier dementsprechend gross, und um den Anschluss an innovative FinTechs und Challenger Banken nicht zu verlieren, sollten Banken automatisierte Lösungen in ihre KYC-Prozesse, für Privat- wie auch für Geschäftskunden, integrieren. Hier kommt KI-basierte Dokumentenextraktion ins Spiel. Also OCR Software, die mit der Flexibilität wie auch weiteren Vorzügen von spezifisch ausgelegter Künstlicher Intelligenz ergänzt wird.

KYC Onboarding für Privatkunden mittels KI-basierter OCR:

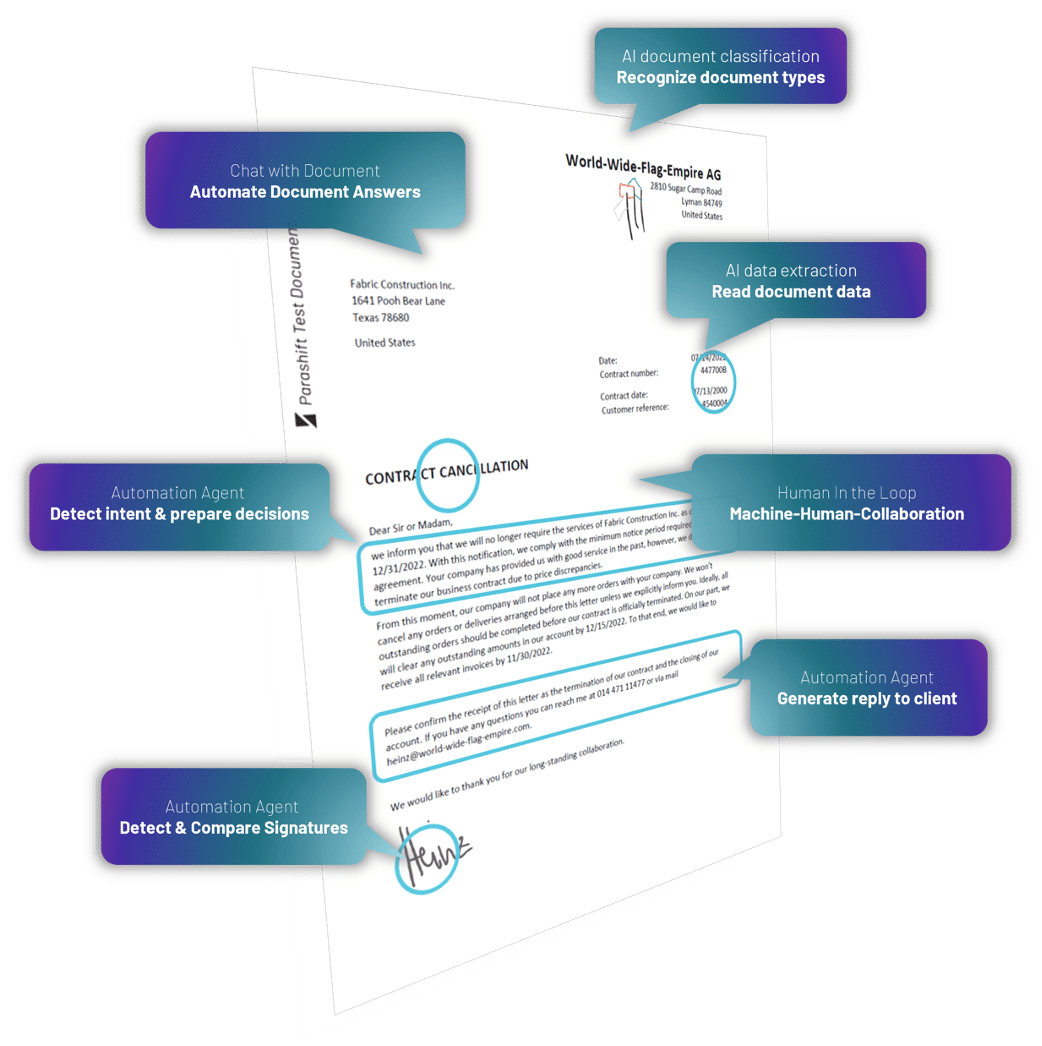

- Der Kunde beginnt mit der Identitätsprüfung, indem er in der Applikation mit der Handykamera die ID oder den Pass fotografiert

- Die Software extrahiert alle relevanten Daten, inklusive Unterschrift und Foto und konvertiert diese in eine computerlesbare Datei. Dies passiert innerhalb weniger Sekunden

- Im nächsten Schritt sieht der Neukunde die extrahierten Daten der ID automatisch eingegeben im Formular und muss sie nur noch validieren

- Zur biometrischen Prüfung erfolgt nun ein „Selfie-Foto“ und eine digitale Unterschrift

- Die Software verarbeitet auch diese Daten und vergleicht sie mit den Daten der ID

- Stimmen sie überein, ist das Onboarding in der Benutzeroberfläche abgeschlossen und der Neukunde kann von den Dienstleistungen der Bank Gebrauch machen. Der gesamte KYC-Prozess hat somit nur einige Minuten gedauert

Bei Geschäftskunden ist der KYC-Prozess komplexer und erfordert meistens die Einreichung einer relativ grossen Anzahl an Dokumenten. Nichtsdestotrotz kann auch hier das Onboarding mithilfe leistungsstarker Technologie komplett automatisiert werden.

KYC Onboarding für Geschäftskunden mittels KI-basierter OCR:

- Der Kunde lädt alle relevanten Dokumente ins System der Bank hoch. Mittels Software werden alle relevanten Daten extrahiert und automatisch in die Formulare übertragen

- Der Kunde sieht die ausgefüllten Formulare zur Überprüfung ein und kann bei Bedarf fehlende Dokumente nachreichen

- Es erfolgt eine Qualitätsprüfung auf die Vollständigkeit und Aktualität, wieder mittels Software

- Zum Schluss erfolgt ein automatisiertes Screening zur Überprüfung der Identifikation, alles in Echtzeit

- Stimmen die Daten überein, ist das Onboarding abgeschlossen und der Abschluss der Geschäftsbeziehung erfolgreich. Auch hier wird der gesamte KYC-Prozess immens effizienter

Doch nicht nur der KYC-Prozess beim Kunden Onboarding profitiert von der automatisierten Dokumentenextraktion durch OCR. Aufgrund der zuvor erwähnten, ständig strenger werdenden Anti-Geldwäsche Richtlinien müssen auch bestehende Geschäftskundenverbindungen und deren Dokumente laufend überprüft werden. Mittels OCR Software werden die bereits vorhandenen Dokumente auf Aktualität überprüft und der Kunde kann bei Unvollständigkeit zeitnah um eine nachträgliche Einreichung gebeten werden. Sprich, fehlen Dokumente, kann automatisch eine entsprechende Meldung versendet werden, sodass der Kunde diese nachliefern kann. Die Prüfergebnisse davon sind durch die unmittelbare initiale Kontrolle der Software direkt ersichtlich. Durch diese automatisierten Prozessschritte ist die Aktualität der Dokumente also stets gewährleistet, womit Backlogs verhindert und Mitarbeiter stark entlastet werden können.

Stark automatisierte KYC-Prozesse resultieren Folge dessen in signifikant verkürzten Durchlaufzeiten und wesentlich tieferen Prozesskosten. Eine solche digitale und automatisierte Lösung ist für die Bank der Zukunft ein Muss.